30年房贷与30年国债

80BP的房贷利率调降幅度,在中长期来看,可能对应着30年国债收益率20BP左右的降幅。

摘要

近期,市场存量房贷利率调整的预期再起,债市投资者关注以下几点问题:1)刺激房地产政策会提振经济上行预期,是债市利空;2)从银行信贷-债券比价视角,将会进一步提高债券、尤其长债的相对价值,是债市利多;3)从银行净息差的角度又要求银行负债(MLF、OMO、存款利率)降低、又与当前的长债利率控制凸显一个矛盾,那么我们如何看待此政策对债市节奏和结构的影响呢?

l 房贷的供需决定利率价格,进而决定货币政策节奏,而非货币政策决定利率。市场有较多的观点认为,货币政策利率决定市场利率。经过过去两年,我们往往能发现,出具相对较弱的居民中长期贷款社融数据后,货币政策利率调整这样的配对关系。 其实这暗含了,市场供需决定政策利率的因果关系。市场可能存在一种观点认为即便降息可能也不会提振地产销售。我们则认为从商品供需框架视角来看,降息是否有用似乎并不重要,重要的是商品本身存在着需求不足的问题,需求减少的商品价格就会趋于下降。

l 房贷作为一个商品,面临着需求大幅度减少,供需曲线的移动要求1)降价、2)缩量。而因为政策利率,降价迟缓后,只能通过更多的缩量、早偿来实现,我们从 RMBS 的底层资产池、上市银行住房贷款存量上可以看到早偿的趋势,这进一步催化了货币政策跟随量的下调。所以我们认为如果能对房贷本身的供需关系的研究更坚实,是可以预测货币政策节奏的。

l 居民资产收益率-负债成本持续倒挂,收缩债务从理性的财务选择逐步过渡到非理性的安全感避险需求。目前居民面临资产端收益率大幅度下降,与负债端刚性成本形成大幅倒挂。我们测算了居民资产端综合收益率、和居民负债端的综合成本,我们发现从2020年以来,这两者形成了明显的“倒挂”,当前的倒挂程度接近于 70BP,从最基本的跨期财务优化角度,现金偿还债务是一种非常理性的选择。另外,从近期的市场交流看,提前偿还房贷的行为已经从单纯的理性财务测算,上升到了对未来收入不安全感带来的避险需求。

l 银行资负视角:存量房贷利率调降下,存款利率仍要下行。提前还贷让银行的优质、高息资产加速减少,而存量房贷利率的调整,又直接降低了银行高息资产的收益率,从银行的视角看,怎么都是亏损和息差收缩。所以“因为银行负债成本的约束,制约债券行情”是静态逻辑,动态的逻辑是,存款利率要跟随“左脚踩右脚”的方式下调。

l 长债利率与房贷利率如何相互影响?居民的资负收益倒挂,或可能决定加权房贷利率仍有较大的调降空间。从幅度上来看,存量房贷利率下调可能在60-80BP 左右。去年8月地产放松政策调整后加权平均利率为4.27%,而截至2024年,金融机构个人住房贷款加权平均利率为3.45%,存量和增量利率之间仍有 82BP 的 压缩空间。另一方面,从披露中长期贷款收益率的上市银行数据来看,目前平均水平在4.17%左右,降至目前3.45%的贷款利率水平还有 70BP 左右的空间。

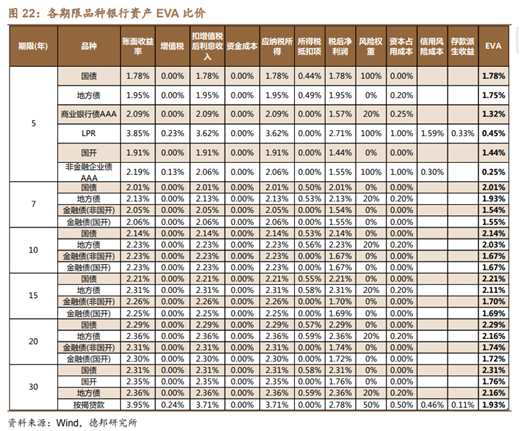

l 那么,存量房贷利率的调降如何影响债市利率?利好长债利率。从信贷-债券比价逻辑来看,目前长端利率虽然在历史低位,但相比于贷款的性价比还是更高。通过测算资产 EVA 水平来看,截至目前30年国债为2.31%,高于按揭贷款的1.93%,表明国债相较于信贷的配置性价比相对占优,若房贷利率下降,长债性价比将进一步凸显。趋势上,目前贷款利率的下降可能是领先于债券利率的大幅度下行的,那 么 80BP 的房贷利率调降幅度,在中长期来看,可能对应着30年国债收益率 20BP 左右的降幅。

l 建立在上述逻辑下,又如何理解货币当局对长债利率调控的执着呢?我们不妨将控制长债利率下行速度、对存量房贷利率调整政策的货币配合、对经济的支持性货币政策,作为三种正交事件去理解进行债券交易。

正文:

近期,市场存量房贷利率调整的预期再起,债市投资者关注以下几点问题:1)刺激房地产政策会提振经济上行预期,是债市利空;2)从银行信贷-债券比价视角,将会进一步提高债券、尤其长债的相对价值,是债市利多;3)从银行净息差的角度又要求银行负债(MLF、OMO、存款利率)降低、又与当前的长债利率控制凸显一个矛盾,那么我们如何看待此政策对债市节奏和结构的影响呢?

1.房贷的供需决定利率价格,进而决定货币政策节奏,而非货币政策决定利率

1.1目前房贷偿还情况如何?

主要上市银行面临提前还贷冲击,房贷余额多数下滑,不良贷款率走高。在处于房地产贷款集中度管理制度的第一档和第二档共计19家上市银行中,2024年上半年,14家银行的个人住房贷款余额较2023年底出现下滑,其中渤海银行的下滑幅度最大,达到了-3.85%。此外,受房地产市场低迷、经济增长缓慢、居民收入减少等因素,大中型上市银行的不良贷款率呈增长趋势,银行资产质量下降。

分银行类型来看,六大行受提前还贷的冲击较为明显,股份制银行提前还贷压力较弱,但不良贷款率平均上行幅度更大。由于六大行作为发放房贷的主力军,除邮储银行以外,其他五大行的个人住房贷款余额从2022年底以来,一直处于下降的趋势。2024年上半年,13家分类为第二档的银行中仅有3家个人住房较2023年底有所增加,其他银行的贷款余额则出现下滑,且下降规模相对较小。不良贷款率方面,披露数据的多家银行表现走高,第二档平均水平较去年上行0.19个百分点。

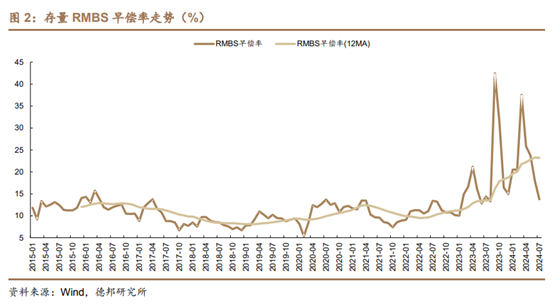

我们从存量 RMBS 的底层资产池来看,早偿率中枢水平整体呈上升趋势。早偿率是指在住房抵押贷款支持证券中,借款人提前偿还贷款的比例。其中,2023年9月早偿率的明显跳升源于存量首套住房贷款利率降低的政策影响。截至 2024/7/31,存量 RMBS 年化早偿率12个月平均水平来到23%的历史高位水平,较年初的20%左右进一步趋于上行。

实际上,从去年下半年以来,个人住房贷款余额就进入了下行通道,居民具有较强的提前还贷意愿。同比增速在2023年6月开始转负,截至今年二季度末,个人住房贷款余额同比下降2.1%,创2020年以来季度最大跌幅。住房贷款余额的下行,意味着提前还款现象的加剧,印证了早偿率中枢水平的抬升。可能的原因在于,增量房贷利率下行大于存量房贷利率的下行,居民提前还贷意愿较强,从这一角度来看,存量房贷利率的下行有其必要性和合理性。

1.2从商品供需视角如何理解?

市场有较多的观点认为,货币政策利率决定市场利率。经过过去两年,我们往往能发现,出具相对较弱的居民中长期贷款社融数据后,货币政策利率调整这样的配对关系。其实这暗含了,市场供需决定政策利率的因果关系。

若我们不将房贷利率下调视作货币政策降息的结果,而从商品供需视角来看,则是房地产供需情况决定了价格水平,即房贷利率。那么,在供需结构中,需求的减少就会带来商品价格的下降。但如果此时,商品价格在外生管制性力量的约束之下不下降,那么就会反映为量的大幅减少,这也正是目前地产所面临的情况。 例如前述所说的住房贷款余额的减少。信贷的供需决定了中长期利率水平,货币当局需适配基本面周期,进一步地产的供需决定长期利率水平。

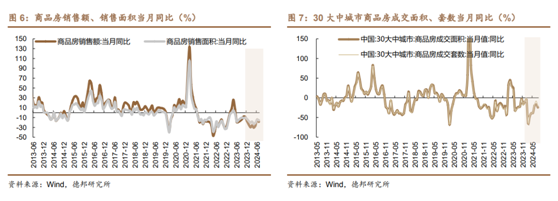

市场可能存在一种观点认为即便降息可能也不会提振地产销售。我们则认为从商品供需框架视角来看,降息是否有用似乎并不重要,重要的是商品本身存在着需求不足的问题,需求减少商品价格就会趋于下降,目前可能仍然处于这一过程之中。从销售数据来看,30大中城市商品房成交面积/套数当月同比仍在负向区间,8月同比增速分别为-24.31%/-20.64%。7月商品房销售额和销售面积当月同比增速分别下行至-18.52%和-15.39%,景气度仍然偏低,反映居民购房意愿仍然较弱。

房贷作为一个商品,面临着需求大幅度减少,供需曲线的移动要求1)降价、2)缩量。而因为政策利率,降价迟缓后,那么通过更多的缩量、早偿来实现,我们从 RMBS 的底层资产池、上市银行住房贷款存量上可以看到早偿的趋势,这进一步催化了货币政策跟随量的下调。所以我们认为如果能对房贷本身的供需关系的研究更坚实,是可以预测货币政策节奏的。

2.房贷利率下降的潜在逻辑:居民资产负债倒挂难以持续

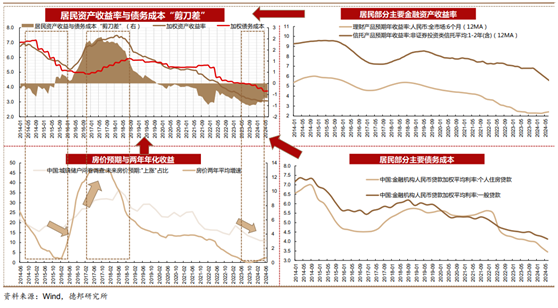

目前居民面临资产端收益率大幅度下降,与负债端刚性成本形成大幅倒挂。我们根据历年来居民资产负债表结构与各项资产、债务两端利率水平计算居民加权债务成本与加权资产收益率“剪刀差”。资产端主要考虑住房、理财与信托产品。其中实物资产主要考虑住房,并使用房价两年年化收益与房价上涨预期加权计算住房投资收益率;金融资产主要考虑理财产品和信托产品。债务成本主要为房贷利率和其他一般贷款利率。从计算结果来看:

2018年以来,居民加权资产收益率进入下行通道。经测算截至今年6月,收益率水平已下至3%左右的历史低位。与之对应的加权债务成本下行速度相对较缓,2019年末以来居民资产收益率与债务成本就呈现明显“倒挂”,目前倒挂程度接近 70BP。

在倒挂之下,从最基本的跨期财务优化角度,现金偿还债务是一种非常理性的选择。 1)从债务成本端来看:主要是以房贷为主的债务成本,房贷利率从2015年末的4.7%下行至今年6月的3.45%,降幅约 125BP 但对比地产销售同样较弱的2013-2014年,下行速度和幅度仍有差距。2015年末相较2013年末房贷利率下行幅度达 183BP,而今年6月相较2022年6月降幅为 117BP;

2)从资产端来看:以银行理财为代表的居民资产端收益率较2015年末出现明显减少,截至今年8月理财产品3个月预期年收益率月均水平为2%左右,相较2015年末下行接近 250BP,而我们利用租金、理财、信托收益率计算的居民加权资产收益率从2015年末的5.4%下降至目前的3.1%,降幅接近 240BP,与房贷利率的下行幅度形成接近 120BP 的倒挂。

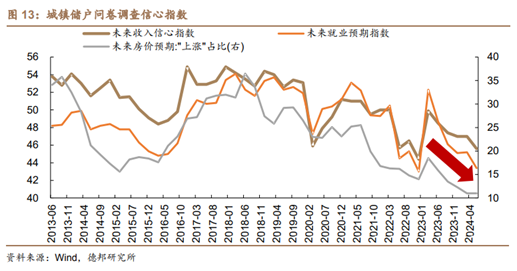

居民资产收益率-负债成本持续倒挂,收缩债务从理性的财务选择逐步过渡到非理性的安全感避险需求。前述仅仅是财务上的逻辑,从近期与市场的交流来看,大家仅仅因为负债较多就会产生很强的不安全感,对于提前偿还房贷的行为,可能已经从单纯的财务测算,上升到了对未来收入安全感不足带来的减债避险需求。我们从央行公布的城镇储户问卷调查来看,目前居民对于未来收入、就业的信心指数都处于2013年以来的历史低位,对于就业和收入的预期降低,也不难解释居民选择提前偿还存量贷款,降低债务的行为。

3.银行资负视角:存量房贷利率调降下,存款利率仍要下行

从银行角度来看,目前银行尤其是中小行在资产端和负债端面临着贷款增长不足、存款成本上行的情况,这也共同推动了银行净息差的持续走低。

1)资产端:2023年以来农商行、股份行贷款利息收入占比下行。以农商行为代表的银行贷款增速明显下行,从 2023H1 的 10.34%下降至 2024H1 的 6.94%,同期国有大行贷款增速为10.14%,大行贷款增速的持续高于中小银行,表现出较为明显的挤出效应。

2)负债端:以国有行为代表的银行存款成本明显上行,表现出与存款利率下调背离的走势特征。近年来,推动银行负债成本下行已成趋势,其中大行往往是存款利率调降的领先者,2022年以来先后经历4轮存款利率调降,但从存款成本来看却表现出不降反升的特征。

3)净息差:从银行净息差的时间序列走势来看,无论是国有大行还是中小银行净息差都呈现出明显走低的特征,截至2024年二季度,农商行、股份行和城商行净息差已经下滑至1.72%、1.63%和1.45%的历史新低水平。

存量房贷利率调降有助于缓解银行资产端压力,但从净息差空间的角度来看需伴随着存款利率的进一步下行。提前还贷让银行的优质、高息资产加速减少,而存量房贷利率的调整,又直接降低了银行高息资产的收益率,从银行的视角看,怎么都是亏损和息差收缩。所以“因为银行负债成本的约束,制约债券行情”是静态逻辑,动态的逻辑是,存款利率要跟随“左脚踩右脚”的方式下调。如果在较为刚性的负债成本之下,贷款利率下行25-50BP 可能会使得银行平均净息差压缩到[1.1%,1.4%]的区间水平。因此我们认为,从减轻银行压力的政策预期效果出发,存量住房贷款利率调降后,存款利率仍要下行。

从具体的影响效果来看,若存量房贷利率调降,一方面可能缓解提前还贷带来的资产端压力,但另一方面也会带来银行净息差的进一步走薄,综合影响可能取决于存款利率为代表的负债成本是否同步下行。

4.长债利率与房贷利率如何相互影响?

居民的资负收益倒挂,或可能决定加权房贷利率仍有较大的调降空间。从居民的理性行为上来说,资产端收益率必须高于或至少等于负债端成本,居民才有意愿加杠杆。若两者收益率出现倒挂,最合理的行为便是不进行任何贷款,减债避险。作为占大头的负债成本,房贷利率的下调对于缓解居民资负倒挂具有重要作用,由基本面所决定的房贷利率调降空间可能仍然较大。

从幅度上来看,存量房贷利率下调可能在60-80BP 左右。根据2024中国区域金融运行报告,去年8月地产放松政策后有超过23万亿元存量房贷利率完成下调,调整后加权平均利率为4.27%,降幅在 73BP。而截至2024年6月,金融机构个人住房贷款加权平均利率为3.45%,以此作为增量房贷利率代表,则存量和增量利率之间仍有 82BP 的压缩空间。另一方面,从披露中长期贷款收益率的上市银行数据来看,目前平均水平在4.17%左右,降至目前3.45%的贷款利率水平还有 70BP 左右的空间。

政策面上,房贷利率的下调也确有空间。在地产放松政策方面,去年8月和今年517出台了一系列政策,今年4月政治局会议提及“结合房地产市场供求关系的新变化……统筹研究消化存量房产和优化增量住房的政策措施。”,7月政治局会议也提出“及早储备并适时推出一批增量政策举措”,或表明接下来下调存量房贷利率有一定可能性。

那么,存量房贷利率的调降如何影响债市利率?如果从提振消费的角度来看可能形成利空,但我们认为这一作用可能相对有限,更多可能还是从银行信贷与债券的比价逻辑上解读为利多:

1)参考去年的调降幅度和利率表现来看:8月末地产放松政策出台,一线城市“认房不认贷”、首付比例与存量房贷利率降低,带动债市利率出现上行,从8月末到9月上旬回调幅度在 10BP 以内;而今年517地产放松政策的出台带来的利率回调更为有限;效果方面,根据 23Q4 货政报告,73BP 的降幅对应每年减少借款人利息支出1700亿元,不考虑其他因素,若调降幅度 达到 80BP,38 万亿的房贷可能节省3000亿元左右的利息支出,但这与去年70万亿的最终消费支出相比,可能对于经济的拉动也较为有限。

2)从信贷-债券比价逻辑来看:点位上,目前长端利率虽然在历史低位,但相比于贷款的性价比还是更高。通过测算资产 EVA 水平来看,截至目前30年国债为2.31%,高于按揭贷款的1.93%,表明国债相较于信贷的配置性价比相对占优,若房贷利率下降,长债性价比将进一步凸显。趋势上,目前贷款利率的下降可能是领先于债券利率的大幅度下行的,那么 80BP 的房贷利率调降幅度,在中长期来看,可能对应着30年国债收益率 20BP 左右的降幅。

建立在上述逻辑下,又如何理解货币当局对长债利率调控的执着呢?我们不妨将控制长债利率下行速度、对存量房贷利率调整政策的货币配合、对经济的支持性货币政策,作为三种正交事件去理解进行债券交易。

5.风险提示

央行超预期收紧货币政策、理财大规模回表引发市场波动、机构行为大幅趋同形成正反馈。

文章来源:德邦固收原文标题《深度框架:30年房贷与30年国债》作者:吕品 资格编号:S0120524050005 研究助理严伶怡

特别提醒:如果文章内容、图片、视频出现侵权问题,请与本站联系撤下相关作品。

风险提示:纵横网呈现的所有信息仅作为学习分享,不构成投资建议,一切投资操作信息不能作为投资依据。本网站所报道的文章资料、图片、数据等信息来源于互联网,仅供参考使用,相关侵权责任由信息来源第三方承担。

本文地址: